La diversificazione è il principio cardine su cui si basa un portafoglio efficiente e orientato al lungo termine. Con il termine diversificazione non si intende solo una mera composizione del portafoglio con strumenti finanziari obbligazionari ed azionari, diversificando quindi per tipologia di asset class, bensì un concetto più ampio.

Come dovrebbe essere composto un portafoglio efficiente?

Un portafoglio efficiente dovrebbe infatti considerare la diversificazione a 360°: ciò ci porta a distinguere differenti tipologie di diversificazione, tutte da considerare in fase di costruzione di un portafoglio. La tabella che segue le elenca e ne spiega il significato.

|

Tipologia di diversificazione |

Caratteristiche |

|

Per asset class |

Scelta del corretto mix di asset class che meglio si addice agli obiettivi e alla propensione al rischio (obbligazioni €, obbligazioni corporate, obbligazioni inflation linked, azioni, commodities ecc..) |

|

Per area geografica |

Esposizione a diverse aree del globo al fine di non concentrare i propri investimenti solo su un unico Paese (ad esempio acquistare solamente azioni italiane perchè considerate familiari - il problema dell’home bias che puoi approfondire nell'articolo Quali sono i principali errori cognitivi che commettiamo nelle nostre scelte di investimento?) |

|

Per settore |

Esistono molti settori nell’economia e alcuni potrebbero avere maggiori fortune rispetto ad altri in futuro. Concentrare i propri investimenti in sole aziende tech o in sole aziende value potrebbe non essere il giusto mix per il lungo periodo (megatrend) |

|

Temporale |

Fare market timing e azzeccare con precisione i minimi di mercato è impossibile: distribuire gli ingressi su un orizzonte temporale lungo permette di aggiustare il prezzo medio di carico nel tempo |

|

Valutaria |

Esistono strumenti finanziari che coprono dal cambio valutario tra la valuta in cui sono acquistati i sottostanti e la valuta di riferimento dell’investitore (es: investendo sullo S&P500 con un ETF è possibile farlo sia esponendosi al dollaro, sia coprendo il rischio di cambio e comprando uno strumento hedged) |

Lo scopo di questo approfondimento è spiegare la diversificazione valutaria e la sua importanza in un portafoglio ben bilanciato.

Il mercato valutario (Forex) è l’insieme delle contrattazioni sulle valute. Il mercato dei cambi così come è oggi deriva dalla fine degli accordi di Bretton Woods del 1971, anno in cui Nixon decise di sospendere la convertibilità del dollaro americano con l’oro, lasciando i cambi liberi di fluttuare.

Negli anni, il dollaro americano ha assunto un ruolo centrale nell’economia globale, rappresentando la valuta maggiormente utilizzata al mondo: seguono l’euro, lo yen, la sterlina e il franco svizzero.

Gli scambi sul mercato valutario avvengono per coppie di valute: l’acquisto di una valuta implica la vendita dell’altra. Prendendo come esempio per il seguente approfondimento il cambio tra euro e dollaro (EUR/USD), questo indica quanto dollari sono necessari per acquistare 1 euro. Quando il cambio EUR/USD sale significa che l’euro si è rafforzato sul dollaro, mentre quando scende significa esattamente il contrario.

Ma perchè è importante la diversificazione valutaria in un portafoglio?

La diversificazione valutaria è fondamentale per evitare di essere troppo esposti alla valuta di riferimento del proprio paese ed evitare di perdere ingenti somme dalla svalutazione del cambio.

Il dollaro è considerato, al pari del franco svizzero, una valuta forte, ossia un bene rifugio che in momento di crisi, e quindi di flight to quality, tende ad apprezzarsi (Leggi l'articolo Asset allocation e beni rifugio: ha senso averne in portafoglio? in merito).

Avere nel proprio portafoglio una parte di strumenti denominata in dollari, la principale valuta che domina il panorama globale, può avere senso per evitare una perdita amplificata in caso di discesa dei mercati e di svalutazione dell’euro contro il biglietto verde.

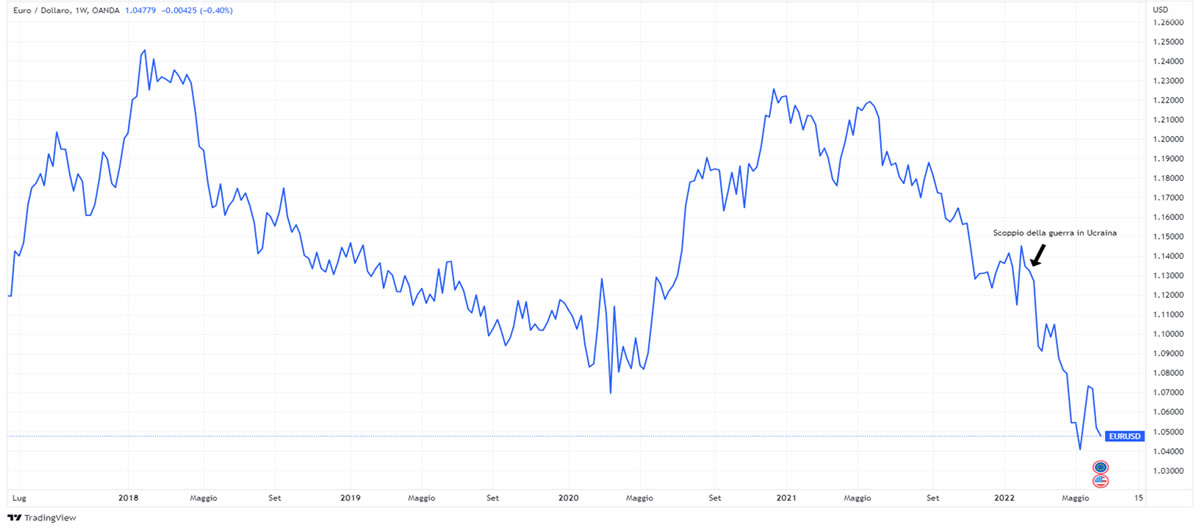

Consideriamo un caso concreto: lo scoppio della guerra in Ucraina del febbraio del 2022 e i movimenti conseguenti nel cambio EUR/USD.

Il grafico che segue mostra l’andamento del cambio negli ultimi 5 anni, evidenziando il periodo in cui sono iniziate le tensioni nell’est dell’Europa.

Con lo scoppio della guerra alle porte dell’Europa e i conseguenti mesi di discesa per i principali listini azionari ed obbligazionari, il dollaro si è rafforzato sull’euro. Le cause sono molteplici. La prima è riconducibile allo status di valuta rifugio del biglietto verde in fasi turbolente di mercato, che tendenzialmente vedono gli . In secondo luogo per l’aumento del prezzo delle materie prime (per via della riduzione dell’offerta), tradate in dollari: l’aumento del prezzo ha fatto sì che ai paesi importatori servissero più dollari per il commercio delle stesse facendo di conseguenza apprezzare il biglietto verde. In terzo luogo, la politica monetaria della FED, più aggressiva rispetto alla BCE, ha fatto apprezzare il biglietto verde contro l’euro: una FED più aggressiva sull’aumento dei tassi implica una preferenza per gli investitori nell’acquisto di Treasury americani piuttosto che titoli di stato di altri paesi i cui rendimenti attesi, al netto del cambio, sono inferiori.

Il cambio a metà giugno 2022 si attesta sull’1,05 mentre prima dello scoppio della guerra era a 1,14: in poco più di 3 mesi l’euro, complici le dinamiche di cui sopra, ha perso molto contro il dollaro.

Un portafoglio ben diversificato dal punto di vista valutario avrebbe immunizzato queste fluttuazioni nel tasso di cambio, mentre un portafoglio interamente esposto all’euro avrebbe fatto registrare una svalutazione nei confronti del biglietto verde non indifferente.

Considerare le aspettative circa l’andamento dei tassi di cambio è una variabile fondamentale in fase di strutturazione di un portafoglio. Acquistare strumenti hedged in particolari fasi del ciclo macroeconomico può avere senso, mentre in altre potrebbe essere preferibile esporsi ad una valuta estera che potrebbe apprezzarsi per alcune dinamiche monetarie e macroeconomiche.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!