Un portafoglio di strumenti finanziari viene composto a seconda di obiettivi, propensione al rischio ed orizzonte temporale di un investitore (Come dovrebbe essere costruito un portafoglio efficiente).

Costruire un portafoglio efficiente, sia in termini di asset class, sia in termini di strumenti finanziari, è fondamentale al fine di far lavorare a pieno regime l’interesse composto (Interesse composto, la più forte arma per i tuoi investimenti).

Il seguente approfondimento vuole analizzare una delle tipologie di portafoglio maggiormente diffuse tra gli investitori, il 60:40, e capire se dopo un 2022 disastroso siamo arrivati al capolinea per tale strategia d’investimento.

La teoria di portafoglio 60:40 è stata sviluppata da Markowitz nel 1952, arrivando ad essere una struttura di portafoglio molto diffusa tra gli investitori del mondo. Il portafoglio 60:40 prevede l’allocazione del 60% del capitale in azioni e del 40% in obbligazioni.

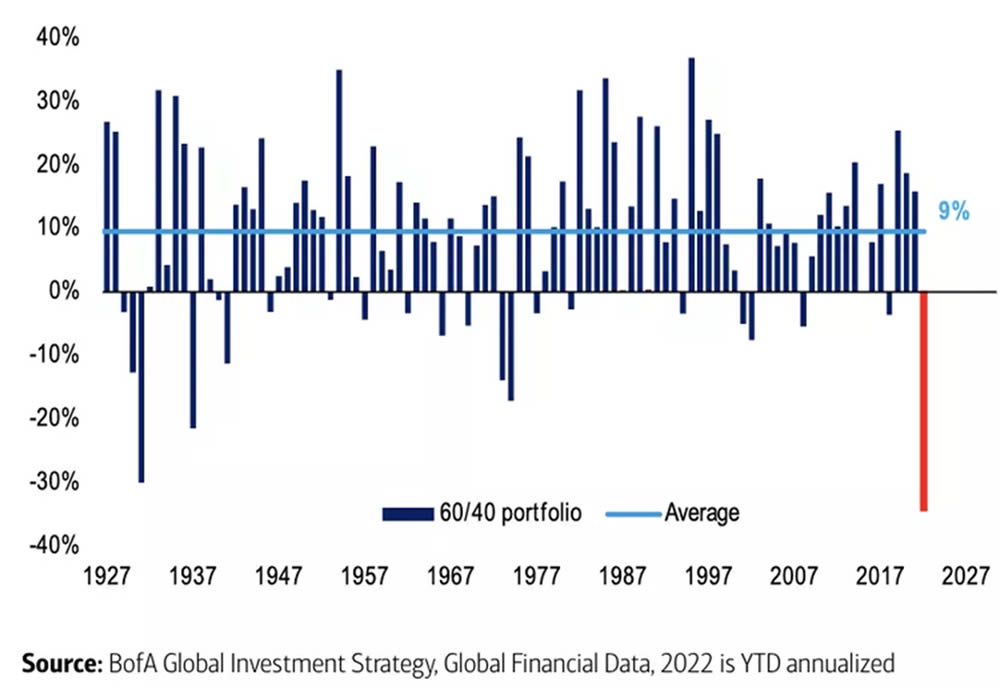

Questa tipologia di allocazione nel 2022 ha portato a perdite diffuse, con un rendimento medio annuo che, secondo Bank of America, ha raggiunto il -34% per gli investitori statunitensi, contro il 9% medio annuo fatto registrare a partire dal 1927. Il grafico che segue mostra l’analisi effettuata da Bank of America sul portafoglio 60:40, mostrando il rendimento fatto registrare da tale tipologia di portafoglio nella storia: ciò che rileva maggiormente è come il 2022 sia stato il peggior anno per il portafoglio 60:40 secondo Bank of America.

Performance media annua del portafoglio 60:40

Fonte: Bank of America

Negli anni passati gli investitori hanno apprezzato la resilienza di tale struttura di portafoglio, allocazione che negli anni ha fatto registrare rendimenti medi interessanti con un livello di rischio non eccessivo. Storicamente il portafoglio 60:40, oltre che far registrare rendimenti medi annui prossimi al 9%, attutendo le perdite in fasi di calo per via della decorrelazione tra la componente azionaria e la componente obbligazionaria.

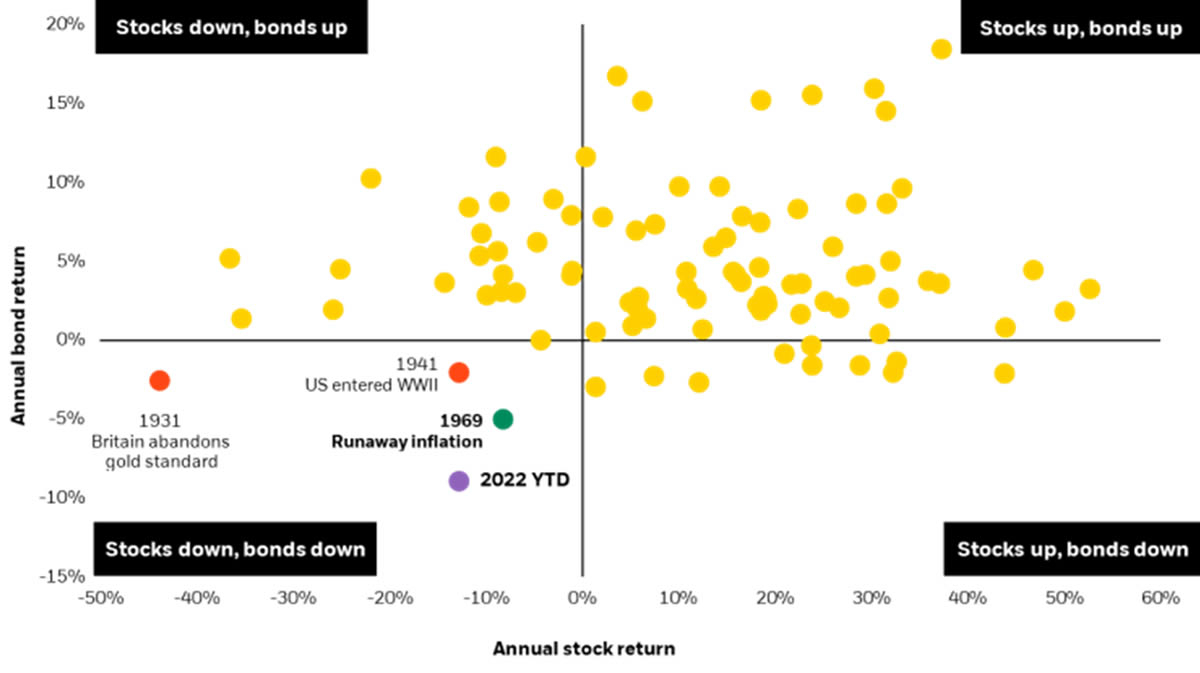

Nella storia, secondo uno studio di Blackrock, solamente 4 volte sia azionario sia obbligazionario statunitense hanno fatto registrare contemporaneamente rendimenti negativi e la tendenza ribassista di entrambe le asset class nel medesimo anno è stata evento molto raro. I 4 anni negli ultimi 100 in cui sia azionario USA sia obbligazionario USA hanno fatto registrare rendimenti negativi sono:

- Il 1931 con l’abbandono del Gold Standard da parte del Regno Unito;

- Il 1941 con l’ingresso degli Stati Uniti nella Guerra;

- Il 1969 con l’inflazione galoppante negli USA;

- Il 2022 con inflazione e guerra in Ucraina.

Il grafico che segue mostra il rendimento annualizzato di azioni e bond statunitensi dal 1929 al 2022, evidenziando quanto appena affermato: azioni e obbligazioni si sono mossi entrambi nella stessa direzione ribassista solamente 4 volta nella storia.

Rendimento di azioni e bond statunitensi – 1929-2022

Fonte: Blackrock

Dal grafico emergono inoltre altre due importanti evidenze:

- Nella maggior parte degli anni sia azioni sia obbligazioni hanno fatto registrare un rendimento annuo positivo;

- Tendenzialmente, con annate negative per l’azionario statunitense, l’obbligazionario ha ben retto, limitando le perdite di portafoglio.

Quanto avvenuto nel 2022 può quindi confermarsi un evento non così comune nella storia del portafoglio 60:40, con sia azioni che obbligazioni che hanno fatto registrare rendimenti negativi. Per capire il perché di tale tendenza avuta nel 2022 dobbiamo partire da fine 2021 ed analizzare quanto accaduto nei mesi successivi.

Il 2021 si è chiuso con le principali banche d’affari molto positive per il 2022, con l’inflazione che sembrava essere transitoria e con FED, la banca centrale americana, e BCE, la banca centrale europea, in grado di controllarla agevolmente con rialzi dei tassi tempestivi e quatitative tightening (drenaggio di liquidità dal sistema finanziario).

FED in primis e BCE poi non sono state abbastanza tempestive, con l’inflazione che ha raggiunto livelli che non si vedevano da decenni nel mondo occidentale, costringendo le principali banche centrali del globo a politiche monetarie molto restrittive per riportare l’inflazione verso il livello target del 2%.

Un rialzo dei tassi di interesse maggiore di quanto atteso dal mercato ha un effetto negativo sul mercato, sia sull’azionario sia sull’obbligazionario. Il cambio di rotta da parte della FED, seguita poi a ruota dalla BCE, sulla politica di rialzo tassi ha portato al ribasso sia l’obbligazionario sia l’azionario.

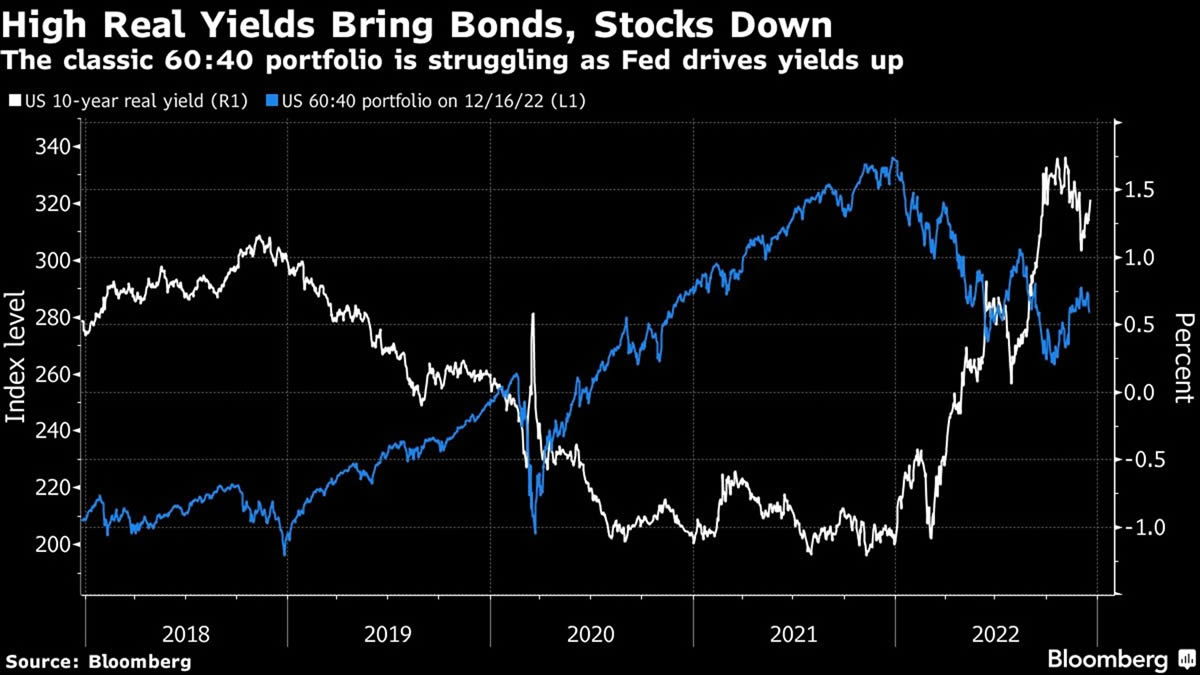

Il grafico che segue mostra l’andamento del portafoglio 60:40 a confronto con il rendimento reale del Treasury americano (obbligazione governativa USA) con scadenza decennale, ricordando che il tasso rendimento reale è dato dal rendimento nominale meno l’inflazione.

Al crescere del rendimento reale del decennale americano, calcolato prendendo il rendimento nominale e sottraendo l’inflazione attesa per i prossimi dieci anni, è crollato il rendimento del portafoglio 60:40, a testimonianza di come il rialzo dei tassi messo in atto dalla FED abbia avuto un effetto significativo su tale tipologia di portafoglio.

Relazione tra tassi e portafoglio 60/40

Fonte: Bloomberg

Il tasso di inflazione sopra le aspettative dei mercati è stato quindi il principale driver di questo mercato ribassista, con le banche centrali costrette a rincorrere l’inflazione con aumenti importanti dei tassi di interesse.

Dopo un’annata estremamente negativa per i mercati e per il portafoglio 60:40 gli investitori si stanno interrogando se sia finita l’era di tale tipologia di portafoglio. La risposta a questa domanda è negativa dal momento che le condizioni macroeconomiche registratesi quest’anno sono anomale e non ordinarie. Le politiche monetarie restrittive sono state messe in atto per rallentare la domanda e drenare liquidità dal mercato, con l’aspettativa che questi due fattori portino al ribasso l’inflazione.

Le politiche monetarie restrittive ancora in atto avranno come conseguenza quella di un rallentamento economico e storicamente l’obbligazionario investment grade (ossia di elevato standing creditizio) ha fatto registrare rendimenti importanti durante rallentamenti della crescita economica, fase del ciclo che potrebbe manifestarsi in seguito alle politiche di FED e BCE.

La battuta d’arresto del portafoglio 60:40 di quest’anno non significa la fine di un’era, quanto piuttosto un’evenienza dettata dal manifestarsi di condizioni macroeconomiche atipiche e dalle conseguenti risposte tardive delle banche centrali.

Nel lungo termine, con la normalizzazione della politica monetaria e il ritorno dell’inflazione ai livelli target, il portafoglio 60:40 tornerà ad offrire i rendimenti medi che ha fatto registrare in passato.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!