“L’alta inflazione ripaga i debiti”. Sì, hai capito bene. Sai perché? Vediamolo assieme in questo articolo.

Con il termine inflazione si indica la crescita generalizzata e diffusa del prezzo di un paniere di beni e servizi. Un’inflazione elevata va ad intaccare il potere d’acquisto delle famiglie, andando a ridurre la quantità di beni e servizi che queste posso acquistare a parità di reddito.

Per calcolare il tasso d’inflazione l’Istat calcola la variazione dei prezzi di un paniere di beni e servizi e i beni e i servizi considerati sono rappresentativi dei consumi medi delle famiglie italiane.

Il grafico 1 mostra l’andamento dell’inflazione in Italia dagli anni Novanta, evidenziando come dopo il 2020 la crescita dei prezzi su base annua abbia toccato picchi che non si vedevano da più di trent’anni.

Grafico 1 – l’inflazione in Italia, 1990 - 2023

Fonte: tradingeconomics

L’inflazione è un fenomeno negativo per le famiglie italiane dal momento che queste vedono ridursi il potere d’acquisto del proprio denaro: banalmente, a parità di reddito, un aumento del costo di beni e servizi permette alle famiglie di acquistarne meno unità.

D’altra parte l’inflazione è un fenomeno positivo (di breve) per chi ha debiti in essere. Perché?

Perché alta inflazione ripaga il debito?

Partiamo con la definizione di debito e facciamolo analizzando quello che è il debito di dello Stato italiano.

Il debito nominale di un governo è la somma cumulativa della spesa in deficit degli anni passati: ogni anno che l’Italia fa deficit va a contrarre dei debiti per finanziarsi, finanziamenti che ad esempio possono servire per costruire opere pubbliche o per pagare le pensioni, debiti che mattone dopo mattone vanno a costruire il grande palazzo del debito pubblico.

Il valore reale del debito pubblico è il suo valore in termini di paniere di beni e servizi; si calcola dividendo il valore nominale del debito per il livello dei prezzi, ossia per il tasso d’inflazione.

Inoltre, dal momento che la capacità di un governo di rimborsare il debito è strettamente legata alla sua base imponibile, che dipende dalle dimensioni dell'economia nazionale, in economia si considera il rapporto tra il debito pubblico e il prodotto interno lordo (PIL) come grandezza fondamentale per valutare il livello di indebitamento di un Paese; con l’analisi del rapporto debito pubblico sul PIL è possibile anche confrontare lo stato di salute dei vari Paesi del mondo.

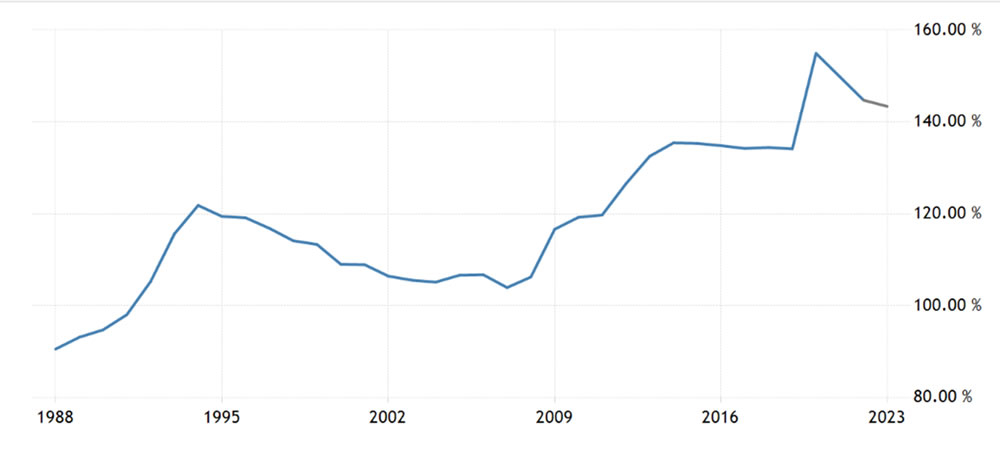

Per dare un ordine di grandezza, il grafico 2 mostra il rapporto debito/PIL dell’Italia dagli anni Novanta ad oggi, rapporto che è tendenzialmente cresciuto nel tempo.

Grafico 2 – il rapporto debito/PIL dell’Italia, 1990-2023

Fonte: tradingeconomics

Un aumento del livello dei prezzi (inflazione) riduce direttamente il valore reale del debito pubblico e il rapporto tra debito e PIL. Perché?

- il valore reale del debito pubblico si riduce perché alta inflazione si traduce in una riduzione del valore reale del debito emesso in passato, ossia in condizioni di bassi tassi e bassa inflazione.

- il rapporto debito/PIL si riduce perché, a parità di altre condizioni, prezzi più alti si traducono in PIL nominale più alto.

Vediamo con un esempio concreto come e perché un’alta inflazione va a ridurre il peso del debito.

Immaginiamo un’economia con un tasso di inflazione al 2% e quindi aspettative future di crescita dei prezzi al 2%. Marco contrae un mutuo di 100.000€ con un tasso di interesse nominale al 3%.

Dopo che Marco ha fatto il mutuo c’è una sorpresa inflazionistica, con il tasso di inflazione che si porta al 10% su base annua. Un aumento così significativo ha come prima conseguenza la riduzione del valore del denaro: con la crescita dei prezzi non si possono più comprare le stesse quantità di beni che compravo un anno fa con gli stessi soldi.

Con la crescita dell’inflazione dovrebbe aumentare anche lo stipendio di Marco adattandosi all’inflazione.

A questo punto, dopo la sorpresa inflazionistica, Marco ci guadagna perché dovrà ripagare 100.000€ il cui valore reale è ora 90.000€ (perché l’inflazione è al 10%). Il tasso di inflazione al 10% è maggiore degli interessi nominali (3%) quindi il debito effettivo che ha contratto si è drasticamente ridotto.

Conclusione

Una sorpresa inflazionistica può essere un bene per tutti i soggetti privati/imprese e i governi che hanno tanto debito in quanto vanno a ridurre il costo reale dello stesso e le entrate reddituali o fiscali tendono ad aumentare, coprendo tendenzialmente le spese per gli interessi sui vecchi debiti.

D’altra parte però un’inflazione alta viene combattuta con rialzi dei tassi. Tassi più alti si traducono in un maggior costo per finanziarsi oggi rispetto che nel passato. Se nel breve l’inflazione è un bene per chi ha tanto debito, nel lungo, in caso di tassi alti per molto tempo può essere un problema per chi cerca finanziamenti e non ha merito creditizio così alto.

Il problema che affronterà l’Italia, Paese con un elevato debito pubblico, sarà quello del costo per interessi, atteso aumentare nel futuro prossimo in quanto il nuovo debito emesso oggi richiederà il pagamento di un maggior tasso d’interesse. Per quanto riguarda Marco, invece, che probabilmente nel corso della vita farà un mutuo soltanto, è una notizia che riserva solamente lati positivi (a condizione che il salario si adegui all’inflazione)!

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!