Cosa sono le agenzie di rating? Le agenzie di rating sono enti indipendenti specializzati nella valutazione della solvibilità e della solidità di società emittenti titoli obbligazionari...

Sono soggetti distaccati rispetto alle società che emettono titoli e rispetto alle società che gestiscono i mercati regolamentati. Il giudizio emesso viene chiamato in gergo tecnico rating. Si tratta di un punteggio che va a valutare la capacità dell'emittente di far fronte ai propri impegni secondo le scadenze prestabilite; in altri termini è un “voto” che ci dice quanto è rischioso investire in un determinato titolo obbligazionario.

I rating emessi da queste agenzie sono una sorta di opinioni prospettiche sulla capacità degli emittenti di debito, come società o governi, di rispettare i loro obblighi finanziari. Forniscono un linguaggio globale, comune e trasparente per gli investitori e tutti i partecipanti al mercato.

L’origine delle agenzie di rating è riconducibile all’inizio del XX secolo. La prima agenzia di rating del credito fu la John Moody and Company, fondata da John Moody nel 1909. Moody's si concentrava principalmente sulla valutazione del credito delle obbligazioni ferroviarie e delle società pubbliche negli Stati Uniti. Successivamente nel 1916 venne fondata Standard & Poor's (S&P). L’obiettivo era garantire agli investitori dell’epoca informazioni tempestive ed affidabili circa il livello di rischio delle società emittenti. Da allora le società che dominano il mercato della valutazione del merito creditizio sono rimaste le stesse: Moody's, Standard and Poor's e Fitch.

Come funziona l’emissione del rating?

Con il concetto di rating (dall’inglese “giudicare” o ”valutare”) si intende mettere in evidenza il fatto che la valutazione va oltre la mera analisi matematica/quantitativa dei dati. Si tratta di una valutazione che incorpora una componente di tipo qualitativo in cui è fondamentale il giudizio dell’analista.

I rating sono progettati per essere dinamici, evolvere al fine riflettere le variazioni delle condizioni di mercato o quelle dell’emittente.

Il rating si modifica quando cambia la visione sul rischio; l’obiettivo è che il giudizio rifletta i fattori economico-finanziari e tutti i driver macroeconomici.

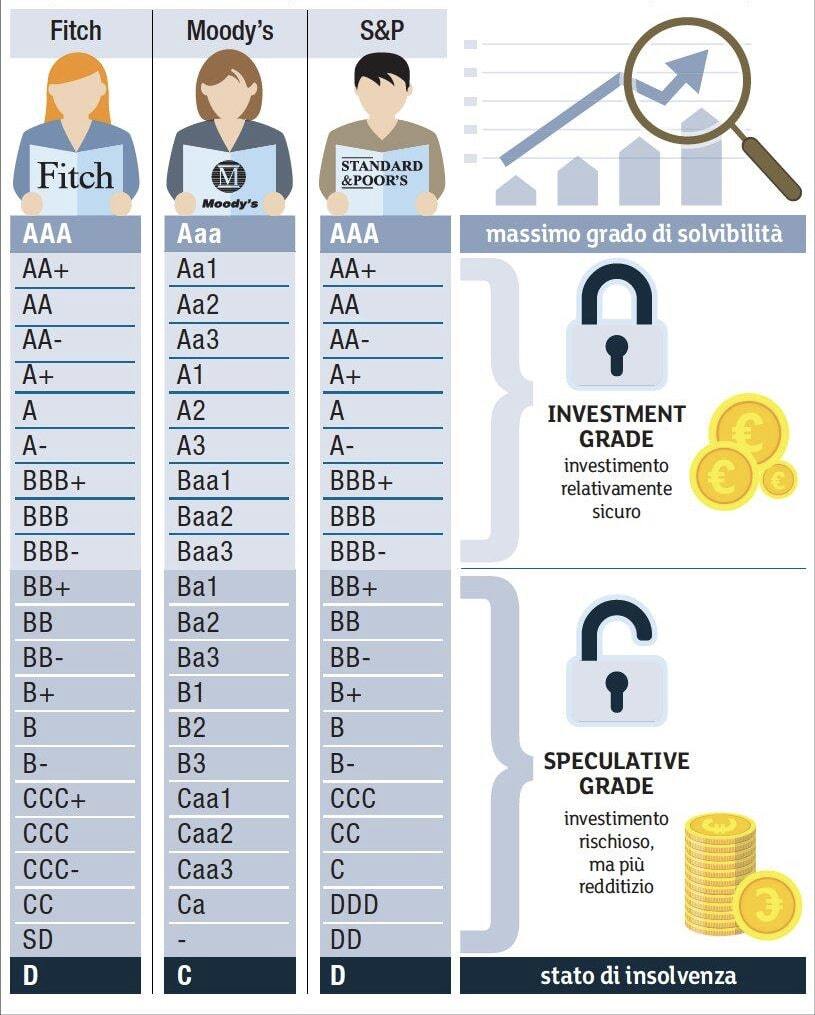

Il rating è assegnato contrassegnando la valutazione secondo diverse scale di valori i quali variano in base all’agenzia che si occupa di emettere il rating stesso. Ad esempio nel caso dell’agenzia Standard & Poor’s i giudizi variano da “AAA”, il giudizio che assegna il massimo grado di solvibilità di una società, alla D che indica invece lo stato di una società insolvente. In genere un rating che giunga fino al limite minimo della tripla B (BBB) viene considerato un investment grade, ossia un investimento relativamente sicuro sul quale possono indirizzare i propri capitali anche gli investitori istituzionali come le grandi banche d’affari. Al di sotto di questa soglia un titolo acquisisce una rischiosità troppo elevata e perciò in genere le obbligazioni con un rating inferiore a BBB vengono chiamate speculative o spesso dette “obbligazioni spazzatura” (deriva dal termine finanziario inglese “Junk Bond”).

È utile considerare che tanto maggiore è il rischio che un investitore corre nell’acquistare un’obbligazione tanto maggiore è il tasso d’interesse che questa paga. Per questo motivo i titoli più rischiosi sono anche i più redditizi.

Nel Grafico 1 sono sintetizzati i sistemi di rating delle tre agenzie. All’aumentare del rischio di insolvenza stimato scende il rating assegnato e l’interesse corrisposto aumenta (relazione inversa tra rischio/rating). La conseguenza di questo meccanismo è che le società emittenti divengono in sostanza “clienti” delle agenzie di rating

Grafico 1: Le scale di giudizio

Fonte: Borsa Italiana (immagine che già abbiamo nostra – chiedi a Fra)

Ruolo

Le agenzie di rating ricoprono un ruolo centrale nel sistema economico-finanziario. Esse permettono di superare le inefficienze del mercato garantendo a tutti i player informazioni preziose e consentendo l’accesso al mercato anche ai piccoli investitori riducendo i costi di informazione del mercato.

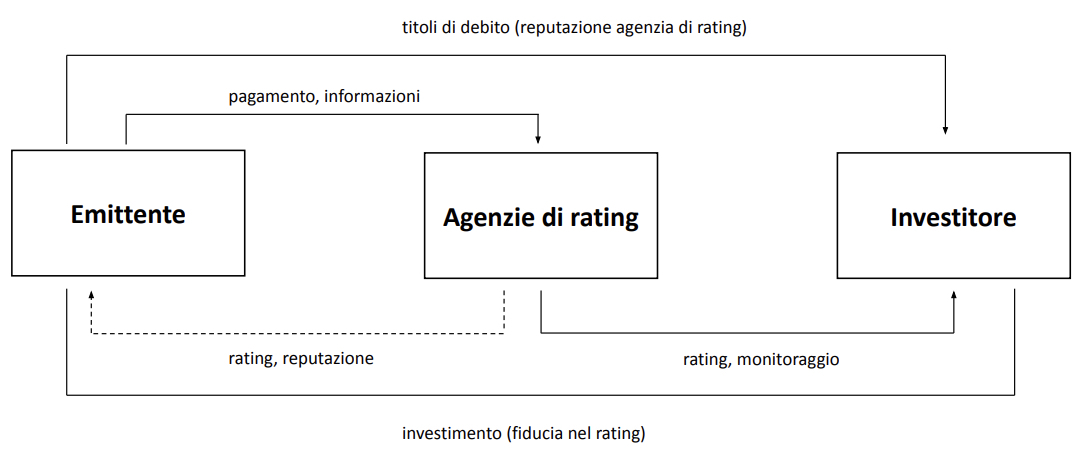

Il rating riflette la probabilità di pagamento rapido e completo di titoli di debito in base a categorie standard di qualità, ponendo l’attenzione sul rischio relativo dei singoli titoli. La logica alla base del modello informativo viene illustrata nel Grafico 2. Le agenzie di rating non solo assegnano una valutazione di credito ma rilasciano anche una “licenza” per l’accesso al mercato dei capitali o per ridurre gli oneri legati alla regolamentazione (funzione di certificazione).

Il rating può aiutare gli investitori a monitorare il valore del proprio investimento nel tempo trasferendo un’informazione molto importante per qualsiasi decisione d’investimento. A tal proposito il valore aggiunto del rating va individuato nella capacità di individuare in modo tempestivo la rischiosità di qualunque emittente e strumento sul mercato attraverso un semplice simbolo alfanumerico.

Oltre al giudizio in merito al rischio di credito tali società si occupano di offrire una valutazione in merito:

- al credito internazionale: considera i rischi di cambio di una valuta estera rispetto alla propria;

- sul debito delle nazioni: analizza la capacità di rimborso da parte di titoli di Stato;

- country ceiling: si focalizza sul rischio ed i costi di un investimento in una determinata nazione (in questo caso vengono analizzati fattori geopolitici oltre a quelli economico-finanziari).

Grafico 2: Il modello alla base dell’intermediazione informativa delle agenzie

Fonte: Dittrich Fabian, 2007, The Credit Rating Industry: Competition and Regulation

Le criticità del settore

Vista la particolare sensibilità del ruolo che ricoprono, il settore delle agenzie di rating non è esente da dubbi e critiche. In primo luogo viene evidenziato che i guadagni delle agenzie provengono direttamente dagli emittenti richiedenti una valutazione sulla propria affidabilità (o su uno strumento finanziario collocato o da collocare). L’indipendenza dell’operato rischia di essere compromessa portando a potenziali situazioni di conflitto di interessi. Questo potrebbe influire sulla loro capacità di fornire valutazioni obiettive e indipendenti.

Un’ulteriore critica che viene mossa è legata all’opacità dei modelli e nei criteri utilizzati per assegnare le valutazioni, rendendo difficile per gli investitori comprendere appieno il processo decisionale. Infine va detto che la necessità di dinamicità dei giudizi non sempre è stata garantita. Le agenzie di rating sono state più volte accusate di non aver riconosciuto tempestivamente i rischi crescenti associati ad un contesto finanziario particolarmente complesso ed in continua evoluzione.

Sono state molte le cause intentate nei confronti delle agenzie di rating da parte sia di autorità giudiziarie che di soggetti privati convinti di essere stati danneggiati da un’errata previsione del merito creditizio. Emblematico è il caso legato al loro operato durante la crisi del 2008 contestualmente legata alla vicenda dei mutui subprime (per approfondire l’argomento potete consultare il mio articolo: Crisi del 2008). Moody’s assegnò un giudizio di massima affidabilità (AAA) alla banca “Lehman Brothers” poco prima che questa fallisse. Queste vicende ne compromisero notevolmente la reputazione.

Alcune considerazioni e conclusioni

In definitiva quello delle agenzie di rating è un sistema con diverse problematiche e soprattutto legate al livello di trasparenza. Un monopolio sul mercato di pochi grandi gruppi con metodologie che si rivelano essere spesso imprecise e che spesso sono sottoposti al rischio di corruzione è evidente che non sia un sinonimo di massima tranquillità per coloro che poi devono fare affidamento su queste valutazioni. Nel corso degli anni sono stati fatti sforzi per affrontare alcune di queste criticità attraverso regolamentazioni più rigorose e iniziative volte a migliorare la trasparenza e l'indipendenza delle agenzie di rating del credito. Dal punto di vista dell’investitore è fondamentale analizzare il contesto in cui si investe con senso critico utilizzando tutte le informazioni a disposizione, consapevoli che non esistono verità assolute, utilizzando il supporto del rating fornito dalle varie agenzie come linea guida.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!