Un’attenta pianificazione finanziaria, dalla valutazione della situazione personale all’impostazione della strategia ottimale per raggiungere gli obiettivi prefissati, è fondamentale per ogni individuo al fine di non vedere dilapidato nel tempo il potere d’acquisto del denaro risparmiato e al fine di creare un reddito integrativo di cui beneficiare nel tempo.

Tra le molte soluzioni che un consulente può valutare per un’attenta pianificazione rientra il credit lombard, un importantissimo strumento, essenziale in determinate situazioni e in particolari circostanze. Potrebbe capitare infatti che nel corso del processo di investimento dei risparmi possa servirti del denaro per una spesa imprevista, per l’avvio di un progetto, per acquistare altri strumenti finanziari in una fase ribassista di mercato o per altri investimenti non finanziari: per queste esigenze gli intermediari mettono a disposizione il pegno rotativo su strumenti finanziari (alias credit lombard), una una modalità per ottenere liquidità a tassi di interesse bassissimi senza dover vendere i propri investimenti.

In cosa consiste il credit lombard e quanto costa?

Il credit lombard è un prestito erogato dalla banca che a garanzia del prestito erogato prende come pegno parte (o tutto) il portafoglio titoli. La premessa per ottenere il credit lombard è quindi il possesso di un portafoglio titoli: su tale portafoglio viene costituito un pegno rotativo senza vincolo di destinazione dove vengono pagati interessi solo sulla somma utilizzata e non sull’intera somma messa a disposizione.

L’ammontare del credito massimo che la banca può concedere al cliente, per mezzo del consulente, non è mai pari al 100% del valore del portafoglio messo a pegno: il valore del prestito dipenderà dalla composizione del portafoglio e dalla sua rischiosità. A portafogli composti da titoli più rischiosi corrisponderà un prestito inferiore, mentre a portafogli meno rischiosi corrisponderà un prestito maggiore.

Il costo del credit lombard varia a seconda del tipo di contratto di consulenza, dell’intermediario e a seconda della dimensione del portafoglio titoli; il costo è dato dalla somma di uno spread fisso applicato dalla banca, più l’Euribor a 3 mesi.

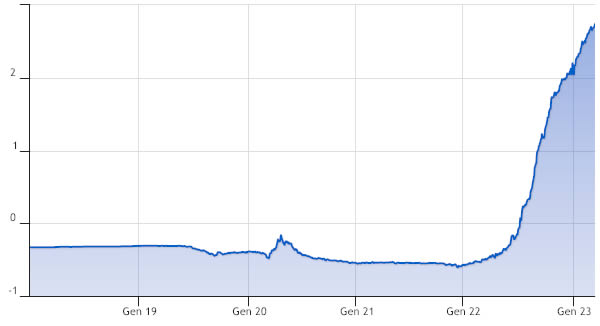

L’Euribor a 3 mesi è il tasso di interesse al quale le banche si prestano denaro tra loro. Il grafico che segue (fonte: Teleborsa) mostra l’andamento dell’Euribor a 3 mesi nel periodo gennaio 2018-gennaio 2023, evidenziando come tale tasso, dopo anni in territorio negativo si sia portato, complice la politica monetaria restrittiva messa in campo dalla BCE, al di sopra del 2.5%. Rispetto ai costi della prima parte del 2022, dove con un Euribor negativo il costo per gli interessi era pari solamente allo spread fisso, a partire da settembre 2022 il costo del credit lombard è cresciuto, in linea con l’aumento dei tassi che ha interessato mutui e finanziamenti.

Un esempio pratico per capire l’utilità del credit lombard

Per comprendere al meglio il credit lombard l’esempio proposto risulta molto utile. Hai un portafoglio titoli dal controvalore di 500.000€ e sul conto corrente hai la liquidità necessaria per le spese ordinarie.

All’improvviso sopraggiunge una spesa imprevista, ipotizziamo di 100.000€. L’unica soluzione che ti viene in mente è quella di vendere una parte del portafoglio titoli così da riuscire a pagare la spesa.

Il credit lombard viene in aiuto in questo caso, permettendoti di non vendere alcuno strumento del portafoglio titoli, ricevendo dalla banca un prestito pari ad una somma che mediamente è intorno al 60% del portafoglio a tasso basso con la possibilità di ripagarlo con il risparmio che accumulerai nei prossimi anni.

Ipotizzando che il portafoglio titoli sia efficiente e ben pianificato e renda in media un 5% annuo, il fatto di non aver liquidato strumenti ma aver utilizzato il credit lombard ti ha consentito un risparmio, in termini di costo opportunità, del 5% sottratto del costo del pegno (ad es. 3%).

I vantaggi e i rischi del credit lombard

Dall’esempio si possono intuire le potenzialità e i rischi del credit lombard. Tra i vantaggi rientrano:

- disponibilità pressoché immediata di denaro senza dover liquidare i propri investimenti;

- tassi più vantaggiosi rispetto ad un mutuo;

- possibilità di ottenere liquidità per molte finalità: dal reinvestimento (sfruttando ribassi di mercato) alla realizzazione di progetti, per arrivare fino al pagamento di spese impreviste;

Ovviamente, nel prendere a prestito denaro mediante il credit lombard, possono sopraggiungere rischi, riconducibili essenzialmente a:

- rischio che cambino le condizioni contrattuali, come ad esempio avvenuto nella seconda parte del 2022 con l’aumento significativo dell’Euribor a 360 giorni;

- rischio di fortissimi ribassi del portafoglio che implicano l’aggiunta di liquidità da parte del debitore al fine di ripristinare la garanzia;

Quindi conviene utilizzare il credit lombard?

La risposta a tale domanda è “dipende”. Nel caso dell’esempio proposto, nel caso di utilizzo del credit lombard per il finanziamento di un determinato progetto o per l’acquisto di strumenti finanziari, frutto di una precisa strategia di portafoglio e di un’attenta pianificazione in una fase di ribassi importanti, può avere senso.

Al contrario, utilizzare il credit lombard per finanziare spese superflue e sfizi, con la consapevolenza di non riuscire a ripagare il prestito ricevuto potrebbe portare alla perdita dell’ammontare del portafoglio su cui è stato costituito il pegno rotativo.

L’utilizzo del credit lombard deve quindi essere pianificato seguendo precise logiche, con la consapevolezza dei numerosi vantaggi che potrebbero derivarne in caso di utilizzo sensato e in linea con gli obiettivi e le esigenze del richiedente.

Essendo un prodotto complesso è caldamente consigliato valutarlo con un esperto in materia in modo da gestire i rischi in modo efficace.

Resto a disposizione per qualsiasi dubbio o domanda.

Hai dubbi sull'efficienza o la pianificazione del tuo portafoglio di investimenti? Clicca qui e compila il modulo!

Se vuoi rimanere aggiornato sui contenuti finanziari in tempo reale seguimi sulla mia pagina instagram!